Otoczenie rynkowe i konkurencyjne

Grupa JSW jest największym producentem wysokiej jakości węgla koksowego i jednocześnie znaczącym producentem koksu w Unii Europejskiej. Rodzaj oraz zakres prowadzonej przez Grupę działalności i oferowanych produktów w dużej mierze pozostaje wrażliwy w związku ze zmianami na powiązanych ze sobą rynkach stali, węgla koksowego oraz koksu.

Europejski Zielony Ład zaczyna się w JSW

Źródło: World Steel Association

Stal jest wymieniana jako materiał strategiczny we wszystkich gałęziach gospodarki związanych z transformacją niskoemisyjną. Do produkcji 1 tony stali potrzebnych jest około 780 kg węgla koksowego.

Popyt na stal i poziom jej produkcji, a także uzyskiwanie przez jej producentów ceny wyznaczają warunki rynkowe dla producentów węgla koksowego. Określają poziom zapotrzebowania na węgiel koksowy i możliwe do uzyskania ceny tego surowca.

Przejście do gospodarki zeroemisyjnej oraz masowa transformacja technologiczna wiązać się będą ze zwiększonym zapotrzebowaniem na stal, która odgrywać będzie rolę wspomagającą we wszystkich technologiach wymagających dodatkowej infrastruktury.

Około 70% stali produkowana jest w procesie wielkopiecowym z zużyciem koksu, natomiast pozostała część produkowana jest w piecach elektrycznych z zużyciem złomu.

Proces wielkopiecowy

Koks, a więc także węgiel koksowy - obok rudy żelaza są podstawowym surowcem dla przemysłu hutniczego.

W procesie wielkopiecowym wykorzystuje się koks wielkopiecowy głównie w reakcji redukcji rudy żelaza do surówki. Koks spełnia następujące funkcje w tym procesie:

- paliwa wytwarzającego ciepło potrzebne do nagrzania i stopienia materiałów wsadowych oraz przebiegu reakcji chemicznych

- reduktora dostarczającego odpowiednią ilość CO do redukcji

- składnika zapewniającego odpowiednią gazoprzepuszczalność słupa materiałów wsadowych w poszczególnych strefach wielkiego pieca

- nawęglacza surówki

Zapowiadane przez koncerny stalowe ograniczenia emisji CO2 w ramach "Polityki zielonego ładu" wymuszać będą zmiany technologii. Aktualnie w produkcji stali pierwotnej (z rudy żelaza) rozważane są dwie główne ścieżki zmian technologicznych: zastąpienie koksu wodorem oraz doskonalenie obecnego procesu wielkopiecowego (z wykorzystaniem koksu) z zastosowaniem technologii wychwytujących emisję CO2. Oznacza to, że koks nie zostanie całkowicie wyeliminowany z produkcji stali, a Grupa JSW będzie dla europejskiego przemysłu stalowego kluczowym lokalnym dostawcą.

- globalny:

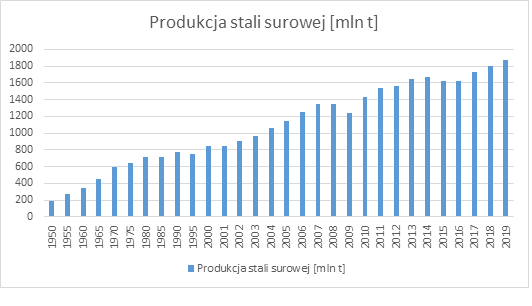

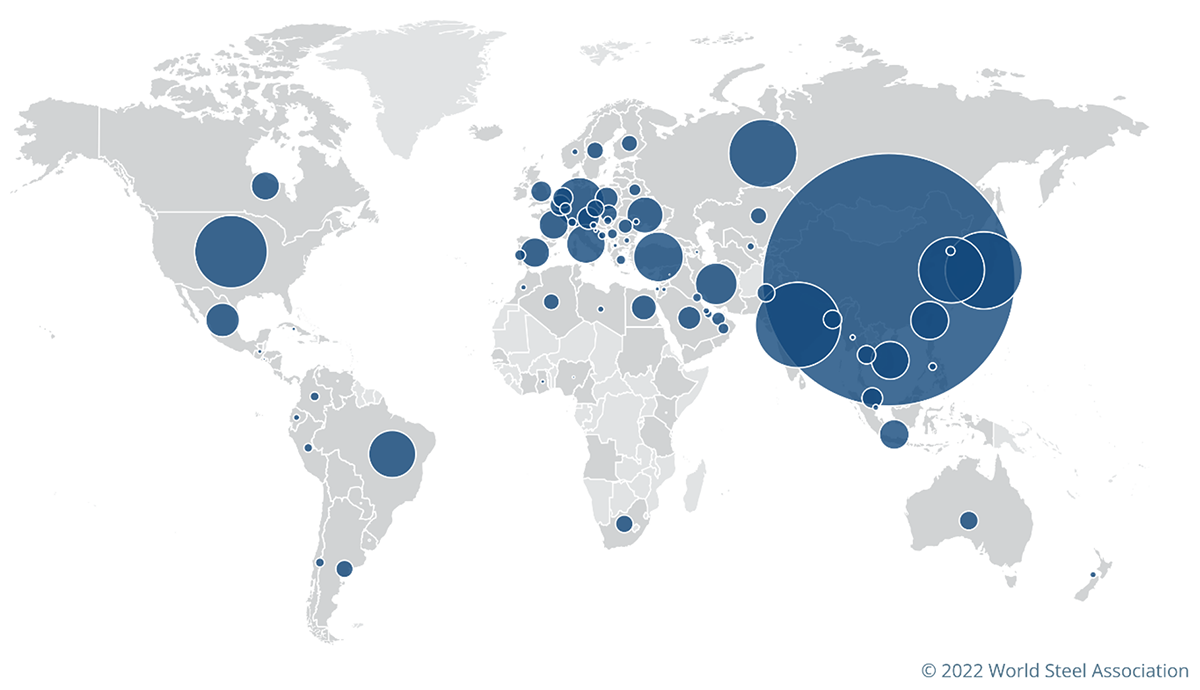

Produkcja stali systematycznie wzrasta. Od 1950 r. produkcja stali wzrosła dziesięciokrotnie, od roku 2000 uległa podwojeniu.

Wykres. Producenci stali surowej [mln t]

Źródło: World Steel Association

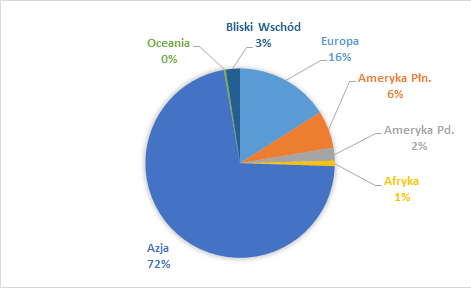

Rynek stali zdominowany jest przez globalne koncerny hutnicze, a produkcja stali w coraz większym stopniu koncentruje się w krajach azjatyckich. Największym producentem stali od kilku lat pozostają Chiny.

Wykres. Produkcja stali w podziale na regiony świata w 2021 roku [mln t.%]

Źródło: World Steel Association

W globalnej produkcji stali nadal dominuje technologia wielkopiecowa (oxygen-blown converter) z wykorzystaniem koksu. Stanowi ona ponad 70% w światowej strukturze produkcji stali. Produkcja stali w piecach elektrycznych stanowi około 28% produkcji stali surowej, niewielki i zanikający jest udział produkcji stali w piecach martenowskich (open hearth furnaces).

Wiodącym producentem - wytwarzającym ponad 1 mld ton stali rocznie - są Chiny, które w 2021 roku wyprodukowały o 3% mniej stali niż w roku 2020 (1,03 mld ton). W ujęciu globalnym spadki produkcji w Chinach pokryły z nadwyżką wzrosty produkcji w pozostałych regionach, w wyniku czego światowa produkcja stali wyniosła w 2021 roku 1,95 mld ton i była o 3,7% wyższa niż w 2020 roku.

Tabela. Najwięksi producenci stali w 2021 roku w podziale na kraje

| [mln t] | Zmiana produkcji w stosunku do 2020 [%] | |

|---|---|---|

| Chiny | 1 032,8 | -3% |

| Indie | 118,1 | +17,8% |

| Japonia | 96,3 | +15,8% |

| USA | 86,0 | +18,3% |

| Rosja | 76,0 | +6,1% |

Źródło:wordsteel.org

W 2021 roku w wielu regionach ożywienie na rynku stalowym po szoku pandemicznym okazało się silniejsze niż oczekiwano mimo utrzymujących się problemów z łańcuchami dostaw i kolejnych fal pandemii COVID-19. W Chinach w 2021 roku popyt na stal uległ spowolnieniu głównie ze względu na ograniczenia w branży budowlanej. W krajach o zaawansowanych gospodarkach, pomimo sporadycznych fal infekcji COVID-19 i ograniczeń w łańcuchu dostaw sektora produkcyjnego, popyt na stal znacznie się poprawił, zwłaszcza w UE i USA. W gospodarkach rozwijających się (z wyłączeniem Chin) po spadku o 7,7% w 2020 roku popyt na stal w wzrósł w 2021 roku 10,7%.

Z kolei w 2021 roku światowa działalność budowlana mimo spadku w Chinach osiągnęła rekordowy wzrost o 3,4%. Ożywienie było napędzane przez rozwój infrastruktury w ramach programów naprawczych w wielu krajach, a inwestycje związane z transformacją energetyczną będą prawdopodobnie napędzać rozwój sektora budowlanego w nadchodzących latach.

Ożywienie globalnego przemysłu motoryzacyjnego w 2021 r. było rozczarowujące, ponieważ wąskie gardła w łańcuchu dostaw zatrzymały tempo ożywienia w drugiej połowie roku. Wojna na Ukrainie prawdopodobnie opóźni powrót do normalności problemów związanych z łańcuchem dostaw zwłaszcza w Europie.

10 krajów o największym zużyciu stali w 2021 roku

| [rok] | |

|---|---|

| Chiny | 952 |

| Indie | 106,1 |

| USA | 97,1 |

| Japonia | 57,5 |

| Korea Południowa | 55,6 |

| Rosja | 43,9 |

| Niemcy | 35,2 |

| Turcja | 33,4 |

| Brazylia | 26,4 |

| Włochy | 25,9 |

Źródło:wordsteel.org

- europejski:

W Unii Europejskiej dominuje proces wielkopiecowy w produkcji stali (59%), ale większy w porównaniu ze światową średnią jest udział produkcji stali w procesie elektrycznym (41%).

Do produkcji 1 tony surówki hutniczej w Unii Europejskiej zużywa się średnio 350 kg koksu wielkopiecowego.

Huty w UE zużywają w procesie wielkopiecowym około 40 mln ton koksu, do produkcji którego konsumuje się około 53 mln ton węgla koksującego rocznie (bez PCI). Poziom zużycia koksu na tonę wyprodukowanej surówki zależy od charakterystyki wielkiego pieca i stosowanej mieszanki wsadowej, dlatego parametry te różnią się w poszczególnych hutach. Ogólny poziom zużycia koksu i węgla koksującego zależy natomiast w głównej mierze od poziomu produkcji stali w procesie wielkopiecowym.

Hutnictwo w Unii Europejskiej (UE 27) wyprodukowało w 2021 roku 152 mln ton stali surowej, o 15,4% więcej niż w 2020 roku. Największy producent stali surowej w UE, tj. Niemcy zwiększył produkcję stali surowej o 12,3%.

Pomimo prowadzonych badań w kierunku bezpośredniej redukcji czy wykorzystania wodoru w procesie produkcji stali, poziom konsumpcji koksu i węgla w UE będzie stabilny w najbliższych latach. Perspektywa szerokiego zastosowania nowych technologii w europejskim hutnictwie stali jest odległa i ograniczona.

Popyt na stal w UE generują przede wszystkim inwestycje: w budownictwie (około 35% zużycia stali), przemyśle samochodowym (18% zużycia stali) i sektorze maszynowym (około 14% zużycia stali). W strukturze zużycia stali ważną rolę pełni branża rurociągów (13% zużycia stali), a także wyrobów metalowych (14% światowego zużycia stali).

Dla europejskiego przemysłu stalowego ważna jest gwarancja stabilnych dostaw swoich podstawowych surowców na konkurencyjnych warunkach. Brak własnych wystarczających źródeł podaży powoduje, że Unia Europejska jest bardzo silnie uzależniona od importu zarówno rudy żelaza, jak i węgla koksowego.

Wojna w Ukrainie mocno wpływać będzie na globalny oraz unijny rynek stalowy. Łączna produkcja Rosji i Ukrainy w 2021 roku stanowiła 5% globalnej produkcji stali (97 mln ton). Rosja była drugim co do wielkości eksporterem stali na świecie, a głównymi rynkami eksportowymi były: UE (22%) oraz Azja (23%).

Zarówno Rosja, jak i Ukraina należą do największych światowych eksporterów surówki. Około 28% zaimportowanej w 2021 roku przez UE i 35% przez USA surówki pochodziło z Rosji. Brak tych dostaw może wpłynąć na zwiększenie wykorzystania zdolności produkcyjnych europejskich hut surowcowych, co przełoży się na wzrost zapotrzebowania na koks i węgiel koksowy w Europie. Ukraina jest również głównym dostawcą rudy żelaza na rynek Europy Środkowej.

- krajowy:

Według danych World Steel Association, Polska wyprodukowała w 2021 roku 8,5 mln ton stali surowej, tj. o ponad 7% więcej niż w 2020 roku (7,9 mln ton). Jedynym producentem stali surowej w procesie wielkopiecowym, z wykorzystaniem koksu i tym samym węgla koksującego, jest obecnie w Polsce ArcelorMittal Poland w hucie zlokalizowanej w Dąbrowie Górniczej.

W 2021 roku polska gospodarka zużyła ok. 15 mln ton wyrobów stalowych –tj. o 16% więcej niż rok wcześniej. Znacząca większość zużywanej stali pochodzi z importu, tylko 21% potrzeb przemysłu zaspokaja krajowa produkcja.

Rynek węgla:

Rynek węgla koksowego

- globalny:

Rynek węgla koksowego ma wymiar globalny. Popyt na węgiel koksowy jest pochodną przede wszystkim kondycji przemysłu stalowego, który zużywa powyższe surowce w wielkich piecach w procesie produkcji surówki hutniczej. Pomimo prowadzonych od wielu lat prac badawczych i wdrożeniowych nad innymi metodami produkcji stali, np. bezpośredniej redukcji rudy żelaza (DRI) czy też innymi technologiami ograniczającymi udział koksu (np. gazowe, wodorowe), nadal proces wielkopiecowy (BOF) z udziałem koksu dominuje na świecie.

Podstawowymi surowcami dla przemysłu hutniczego są węgiel koksowy oraz ruda żelaza. Węgiel koksowy jest przetwarzany we własnych koksowniach koncernów stalowych na koks, który stanowi obok rudy żelaza podstawowy składnik wsadu do wielkiego pieca. W technologii PCI (Pulverized Coal Injection) pył węglowy o odpowiednich parametrach wdmuchiwany jest do wielkiego pieca, co obniża zużycie koksu oraz koszty produkcji, a także poprawia wydajność wielkiego pieca. Węgle koksowe oraz PCI są w wielu opracowaniach określane łącznie jako węgle metalurgiczne.

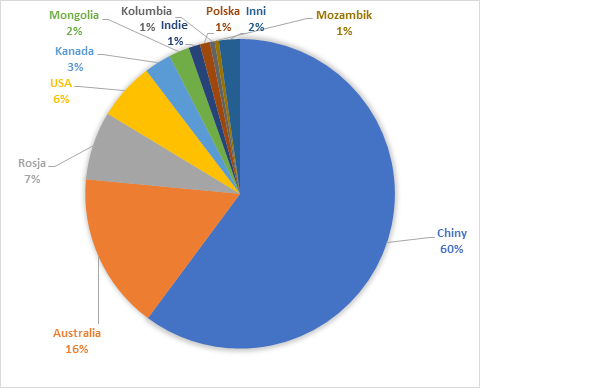

Światowa produkcja węgla koksowego (993 mln ton w 2021) jest silnie skoncentrowana w kilku krajach. Największymi producentami węgla koksowego pozostają niezmiennie Chiny (637 mln ton w 2021) i Australia ( 138 mln ton w 2021), których łączny udział w rynku przekracza 75%.

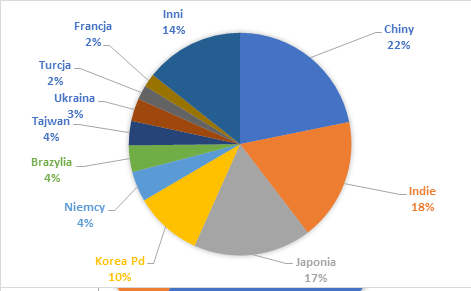

Wykres. Najwięksi producenci węgla koksowego w 2021 roku [mln t, wielkości szacowane]

Źródło: CRU, polskirynekwegla.pl.

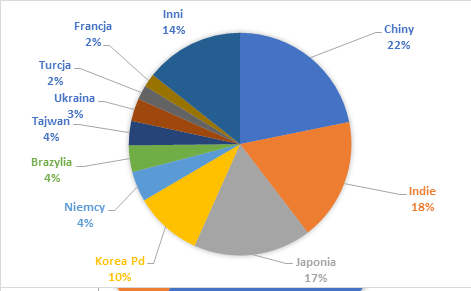

Na globalny poziom zapotrzebowania na węgiel koksowy zasadniczy wpływ mają Chiny (67% globalnego zużycia węgla koksowego), natomiast globalna podaż eksportowa uzależniona jest od głównego dostawcy – Australii (ponad 53% udziału w eksporcie węgla koksowego), która wraz z pozostałymi głównymi eksporterami – USA, Kanadą i Rosją, odpowiadają łącznie za ok. 90% dostaw węgla na rynek światowy. Łączny wolumen handlu węglem koksowym wyniósł w 2021 roku około 256 mln ton (wg. CRU), a ogółem metalurgicznego 323 mln ton.

Wykres. Najwięksi eksporterzy węgla koksowego (HCC i SSCC) w 2021 roku [mln t, % wielkości szacowane]

Źródło: CRU

W 2021 roku znaczący wpływ na sytuację na rynku węgla koksującego miała chińska polityka importowa w zakresie węgla koksowego (zakaz importu od listopada 2020 roku), która:

- wpłynęła na zmianę naturalnych i historycznych przepływów handlowych,

- podniosła ceny krajowe dla użytkowników końcowych w Chinach,

- stworzyła dwa odrębne rynki handlowe:

- chiński rynek CFR Chiny - obsługiwany tylko przez producentów spoza Australii (głównie USA i Kanadę),

- rynek FOB Australia dla regionów poza Chinami - potencjalnie obsługiwany przez wszystkich producentów zamorskich, ale jedyny rynek dla produktów australijskich.

Obok decyzji politycznych znacząco na rynek wpływała zmienna sytuacja rynkowa. Rosnąca produkcja stali - w procesie odbudowy gospodarek po zwolnieniach z obostrzeń pandemicznych - generowała w 2021 roku silny popyt na węgiel koksowy. Jednocześnie podaż tego surowca była ograniczana przez utrudnienia w produkcji (m.in. zapłony metanu, kontrole bezpieczeństwa), problemy transportowe (kolej i porty), a także utrudnienia pogodowe i katastrofy (ulewy, powodzie, pożary) u głównych dostawców na rynek morski.

Wykres. Najwięksi importerzy węgla koksowego (HCC i SSCC) w 2021 roku [mln t,% wielkości szacowane]

Źródło: CRU

- europejski:

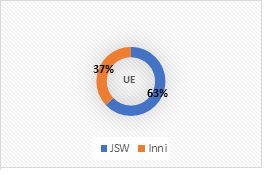

Dla europejskiego przemysłu stalowego ważna jest gwarancja stabilnych dostaw swoich podstawowych surowców na konkurencyjnych warunkach. Brak własnych wystarczających źródeł podaży powoduje, że Unia Europejska jest praktycznie w całości zależna od importu zarówno rudy żelaza, jak i węgla koksowego. Komisja Europejska 3 września 2020 roku opublikowała listę tzw. surowców krytycznych, czyli takich, które są strategiczne z punktu widzenia funkcjonowania i rozwoju gospodarczego Unii Europejskiej. Ich deficyt może mieć poważne skutki ekonomiczne dla całej gospodarki. W ocenie zagrożenia ich deficytu bierze się pod uwagę ich znaczenie gospodarcze jak i ryzyko związane z zabezpieczeniem ich dostaw. Przeglądu wykazu tych surowców Komisja dokonuje co trzy lata.

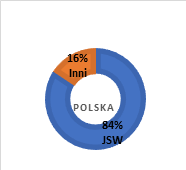

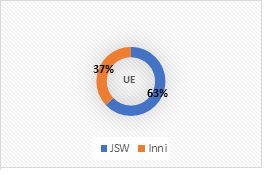

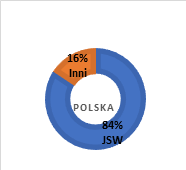

Obecnie, w krajach członkowskich UE produkcja węgla koksowego ma miejsce tylko w Polsce oraz Czechach. W 2020 roku zapadła w Czechach ostateczna decyzja o zamknięciu dwóch z czterech kopalń należących do OKD do końca pierwszego kwartału 2021 roku i pozostałych dwóch kopalń do końca 2022 roku. Ze względu na wojnę w Ukrainie oraz sankcje nakładane na Rosję eksploatacja kopalń CSM zostanie przedłużona co najmniej do połowy 2023 r. Prowadzone są analizy czy i w jakich warunkach możliwe jest dalsze wydobycie. Planowane przedłużenie okresu eksploatacji funkcjonujących kopalń czeskich ze względu na mocno ograniczone zdolności produkcyjne nie wpłynie na pozycję JSW jako kluczowego producenta węgla koksowego w Unii Europejskiej. Deficyt węgla koksowego na rynku UE zaspokajany jest głównie przez import z Australii, USA, Kanady i Rosji oraz w ostatnich latach z Mozambiku i Kolumbii. Sankcje nakładane na Rosję w wyniku agresji na Ukrainę mogą spowodować kolejną reorganizację globalnego rynku węgla metalurgicznego oraz konieczność zwiększenia importu zamorskiego do UE. Przed wojną w Ukrainie, udział Rosji w imporcie węgla metalurgicznego do UE wynosił: ok. 10% dla węgla koksowego i ok. 30% dla węgla PCI. Największym producentem węgla koksowego w kraju jest Jastrzębska Spółka Węglowa SA. Jako jedyna produkuje węgiel koksowy typu hard, natomiast węgiel semi-soft jest również wydobywany w kopalniach PGG SA, ale w relatywnie małych ilościach.

W 2021 roku w Unii Europejskiej łącznie wydobyto około 14 mln ton węgla koksowego, z czego w JSW około 11 mln ton. Poza JSW węgiel koksowy wydobywany jest w PGG SA oraz OKD (Czechy).

JSW jako czołowy producent węgla koksowego w Unii Europejskiej korzystając z tzw. renty geograficznej i podlega ogólnym trendom rynku światowego. Zmienność rynku oraz wpływ globalnych mechanizmów cenowych powodują, że obecnie transakcje na rynku węgla koksowego dokonywane są w oparciu o publikowane indeksy węglowe dla węgli z Australii oraz USA.

- krajowy:

JSW jest jedynym krajowym producentem węgla koksowego typu hard oraz znaczącym producentem węgla koksowego typu semi-soft. Pozostali krajowi producenci są producentami głównie węgla energetycznego, a węgiel koksowy typu semi –soft jest wydobywany tylko w PGG w niewielkich ilościach (1,6 mln ton w 2021 roku).

Krajowe zużycie węgla koksowego wynosi około 13-14 mln ton i uzależnione jest od poziomu produkcji koksu w krajowych koksowniach.

Rynek węgla energetycznego

- krajowy:

Ze względu na uwarunkowania rynkowe dla krajowych producentów węgla energetycznego zasadnicze znaczenie ma rynek krajowy. Polskie spółki węglowe przeważnie produkują węgiel z przeznaczeniem do produkcji energii elektrycznej i ciepła. Największymi krajowymi spółkami węglowymi oprócz Jastrzębskiej Spółki Węglowej S.A są: Polska Grupa Górnicza S.A. oraz Lubelski Węgiel „Bogdanka” S.A.

Zgodnie z przyjętą strategią JSW dąży do zwiększania produkcji węgla koksowego i ograniczania produkcji węgla do celów energetycznych. JSW, nie będąc wiodącym w kraju producentem węgli energetycznych, postrzegana jest przez odbiorców w segmencie krajowej energetyki zawodowej jako dostawca uzupełniający.

Zasadnicze znaczenie dla cen węgla energetycznego w Polsce ma sytuacja na rynku krajowym i konkurencja pomiędzy krajowymi producentami. Rynek węgla energetycznego w Polsce zależy głównie od krajowej koniunktury gospodarczej, warunków pogodowych, polityki energetycznej (ceny energii elektrycznej, zużycia biomasy, produkcji energii z węgla brunatnego, udziału subsydiowanej energii odnawialnej). Ceny węgli dla krajowej energetyki w ograniczonym stopniu podążają za światowymi trendami indeksów cenowych wyznaczanych dla transakcji spotowych. Indeksy są wyznacznikiem trendu, natomiast zasadnicze znaczenie ma sytuacja na rynku krajowym i konkurencja pomiędzy polskimi producentami. Ceny uzyskiwane ze sprzedaży węgli energetycznych na rynku określa PSCMI (Polish Steam Coal Market Index). Jest to grupa wskaźników cen wzorcowego węgla energetycznego produkowanego przez krajowych producentów i sprzedawanego na krajowym rynku energetycznym (Indeks PSCMI 1) oraz na krajowym rynku ciepła (Indeks PSCMI 2). Wskaźniki te bazują na danych miesięcznych ex-post i wyrażają cenę zbytu węgla kamiennego (loco kopalnia) w warunkach jakościowych zoptymalizowanych do potrzeb odbiorców.

Dla krajowego zapotrzebowania na węgle energetyczne zasadnicze znaczenie ma poziom produkcji energii elektrycznej z węgla kamiennego. W 2021 roku produkcja energii elektrycznej z węgla kamiennego wzrosła o 30% w stosunku do roku 2020.

Struktura produkcji energii elektrycznej w elektrowniach krajowych, wielkości wymiany energii elektrycznej z zagranicą i krajowe zużycie energii - wielkości brutto.

|

Lp. |

Wyszczególnienie |

|||

|---|---|---|---|---|

|

2020 r. |

2021 r. |

Dynamika |

||

|

[d] |

[e] |

[f] |

||

|

1. |

Produkcja ogółem (1.1+1.2+1.3+1.4) |

152 308 |

173 583 |

13,97 |

|

1.1 |

Elektrownie zawodowe |

126 137 |

154 599 |

22,56 |

|

1.1.1 |

El. zawodowe wodne |

2 698 |

2 830 |

4,88 |

|

1.1.2 |

El. zawodowe cieplne |

123 439 |

151 769 |

22,95 |

|

1.1.2.1 |

na węglu kamiennym |

71 546 |

93 037 |

30,04 |

|

1.1.2.2 |

na węglu brunatnym |

37 969 |

45 367 |

19,48 |

|

1.1.2.3 |

gazowe |

13 924 |

13 366 |

-4,01 |

|

1.2 |

El. inne odnawialne |

2 198 |

4 749 |

116,09 |

|

1.3 |

El. wiatrowe |

14 174 |

14 234 |

0,42 |

|

1.4 |

Elektrownie przemysłowe |

9 799 |

- |

- |

|

2. |

Saldo wymiany zagranicznej |

13 224 |

820 |

-93,8 |

|

3. |

Krajowe zużycie energii elektrycznej |

165 532 |

174 402 |

5,36 |

Źródło: Polskie Sieci Elektroenergetyczne S.A

Rynek koksu:

- globalny:

Największym i kluczowym odbiorcą koksu jest hutnictwo żelaza i stali, gdzie wykorzystywany jest głównie do produkcji surówki żelaza w procesie wielkopiecowym, natomiast drobniejsze sortymenty do wytwarzania aglomeratów z rud żelaza do produkcji żelazostopów. Do tej grupy odbiorców należą również odlewnie wykorzystujące wysokiej jakości koks odlewniczy.

Pozostałe rodzaje koksu stosowane są w procesie wytopu metali nieżelaznych (w hutnictwie cynku, ołowiu i miedzi), w przemyśle wapienniczym, chemicznym (głównie do produkcji karbidu), branży sodowej (produkcja szkła), w sektorze spożywczym (cukrownie, suszarnie) oraz w sektorze komunalnym (koks opałowy).

Rynek koksu podobnie jak węgla koksowego jest rynkiem globalnym. Produkcja koksu wzrasta, a zapotrzebowanie na koks jest uzależnione głównie od poziomu produkcji stali w procesie wielkopiecowym oraz zmian technologicznych procesów produkcji stali. Produkcja koksu skoncentrowana jest głównie w krajach azjatyckich, które odpowiadają za ponad 80% światowej produkcji koksu.

Rok 2021 był okresem powrotu do typowych przepływów koksu na globalnym rynku. Chiny powróciły do roli eksportera netto, w 2021 roku eksport koksu z Chin szacowany jest na 6,3 mln ton, czyli na znacznie wyższym poziomie niż 3,5 mln ton w 2020 roku. Import koksu do Chin wyniósł w 2021r 1,3 mln ton, co stanowi spadek o 57% w stosunku do roku poprzedniego.

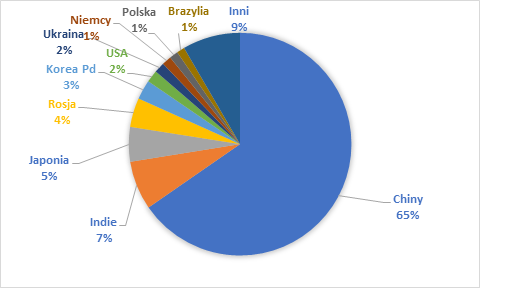

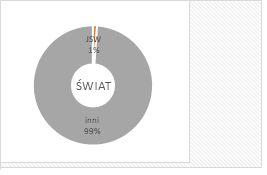

Globalna produkcja koksu w 2021 roku w stosunku do roku ubiegłego wzrosła o 2% do 702 mln ton. W Chinach wyniosła ok. 465 mln ton, co przekłada się na ok. 66% światowej produkcji koksu.

Światowy handel koksem w 2021 roku wyniósł 31 mln ton, co stanowi wzrost o 32% w porównaniu z 2020 rokiem, gdy rynek uzupełnił zapasy po pandemii COVID-19. Nastąpiło to po dwóch latach ograniczania handlu koksem.

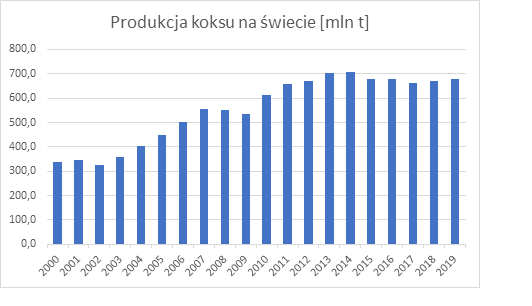

Wykres. Produkcja koksu na świecie [mln t]

Źródło: CRU

W najbliższym okresie na rynek koksu wpływać będą sankcje nałożone na Rosję po inwazji na Ukrainę. Rosja jest znaczącym eksporterem koksu, w 2021 r. wyeksportowała ok. 3,3 mln ton, główne kierunki eksportu to Kazachstan (ok. 35%), Ukraina (16%) oraz Turcja (9%). Wraz z wybuchem wojny wstrzymany został eksport koksu na Ukrainę, do kwietnia wpływ wojny na współpracę z Kazachstanem i Turcją był ograniczony. Ukraina nie jest eksporterem koksu, a produkcja ok. 11 mln ton rocznie zużywana jest na potrzeby wewnętrzne.

Wojna w Ukrainie i sankcje nakładane na Rosję mogą wpływać na rynek koksu. Oprócz ograniczeń jego dostępności rynkowej, mogą oddziaływać czynniki związane z mniejszą podażą określonych typów węgla. Brak dostępności węgli PCI, którego Rosja jest jednym z głównych eksporterów, może prowadzić do zwiększenia zużycia koksu w procesie wielkopiecowym. Mniejsza dostępność węgli koksowych może zwiększyć zainteresowanie zakupami zewnętrznymi koksu.

Wykres. Najwięksi producenci koksu w 2021 roku [mln t,%]

Źródło: dane własne (produkcja w Polsce) oraz CRU.

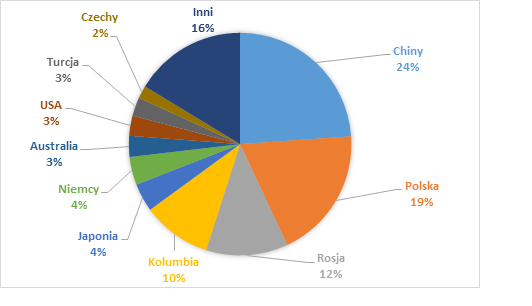

Wykres. Najwięksi eksporterzy koksu w 2021 roku [mln t,%]

Źródło: dane własne, CRU.

- europejski:

Jedynie 5-7% globalnej konsumpcji koksu przypada na kraje Unii Europejskiej, jednak udział UE w konsumpcji koksu z importu wynosi ok. 9-11 mln ton, co stanowi ok. 1/3 globalnego zużycia importowanego surowca.

Odbudowa produkcji stali w 2021 r. spowodowała powrót zapotrzebowania na koks w krajach UE27, będących tradycyjnie największym jego importerem. W 2021 roku w stosunku do poprzedniego roku o 14% wzrosło zużycie koksu w UE27 i wyniosło ok. 36 mln ton, produkcja koksu w tym okresie również wzrosła o 12% i wyniosła ok. 35,8 mln ton.

W Unii Europejskiej funkcjonują głównie koksownie zintegrowane z hutami, które w pierwszej kolejności zaspokajają swoje potrzeby własną produkcją koksu. W Grupie JSW koksownie są niezależne, co oznacza, że całość produkcji koksu przeznaczona jest na sprzedaż. Kilka niezależnych koksowni znajduje się również na Węgrzech, w Czechach oraz w Bośni. Przewaga Grupy JSW nad innymi producentami koksu jest związana z dostępnością surowca – koksownie JSW bazują głównie na węglu koksowym z własnych kopalń. Mimo, iż większość hut europejskich ma własne zintegrowane koksownie, jednocześnie nadal wymaga pewnego stopnia importu. Średnio europejskie huty zaspokajają swoje potrzeby w 95% poprzez swoją produkcję w koksowniach zintegrowanych. Przy redukcji poziomu produkcji stali w pierwszej kolejności eliminowane są dostawy z zewnątrz, dlatego w przypadku osłabienia produkcji stali w hutach zintegrowanych najbardziej odczuwają to koksownie niezależne będące dostawcami koksu do tych hut.

Struktura zużycia koksu na świecie i w UE jest podobna: około 80% koksu zużywane jest

do produkcji surówki żelaza w procesie wielkopiecowym, pozostałe 20% poza wielkimi piecami. Zdecydowana większość koksu produkowana jest w koksowniach będących częścią koncernów stalowych. Produkcja w nich odbywa się na wewnętrzne potrzeby hut wchodzących w skład tych koncernów. Tylko niewielka ilość (nieco ponad 4% ogólnego wolumenu produkcji) jest przedmiotem obrotu w handlu międzynarodowym.

- krajowy:

Krajowa produkcja koksu wyniosła w 2021 roku 9,0 mln ton (wzrost o ok. 15% w stosunku do 2020), z czego 3,7 mln ton koksu zostało wyprodukowane w koksowniach należących do JSW. Udział produkcji koksu JSW w krajowej produkcji wyniósł zatem 41%. Pozostałymi producentami koksu w Polsce są: ArcelorMittal Poland, Koksownia Częstochowa Nowa Sp. z o.o, WZK Victoria S.A. Przy czym JSW oraz ArcelorMittal Poland są dominującymi producentami koksu wielkopiecowego w Polsce.

Eksport polskiego koksu wyniósł 7 mln ton w 2021 roku, co oznacza wzrost o 17%.

Rynek węglopochodnych

Produkcji koksu towarzyszy produkcja gazu koksowniczego. W procesie jego oczyszczania produkowane są smoła koksownicza, benzol oraz siarczan amonu lub siarka w zależności od stosowanej technologii. Udział w rynku produkcji ww. produktów zazwyczaj odpowiada udziałowi w rynku produkcji koksu. Smoła koksownicza i benzol są cennymi surowcami dla przemysłu chemicznego, a siarczan amonu stanowi nawóz. Gaz koksowniczy używany jest do opalania baterii koksowniczych, a nadwyżki zużywane do produkcji energii elektrycznej lub sprzedawane do lokalnych odbiorców.

GRUPA JSW NA RYNKU WĘGLA KOKSOWEGO:

| 2019 | 2020 | 2021 | ||

|---|---|---|---|---|

| Globalna produkcja | mln ton | 992 | 960 | 993 |

| Światowy handel | mln ton | 288 | 261 | 256 |

| Import węgla koksowego (HCC + SSCC) | ||||

| Chiny | mln ton | 75 | 76 | 85 |

| Indie | mln ton | 58 | 55 | 56 |

| Japonia | mln ton | 47 | 42 | 44 |

| Unia Europejska | mln ton | 41 | 35 | 39 |

| Eksport węgla koksowego (HCC + SSCC) | ||||

| Australia | mln ton | 149 | 141 | 136 |

| USA | mln ton | 43 | 36 | 37 |

| Kanada | mln ton | 32 | 24 | 23 |

| Rosja | mln ton | 25 | 29 | 32 |

| JSW - Sprzedaż węgla metalurgicznego | ||||

| Ogółem | mln ton | 9,9 | 10,8 | 12,4 |

| Sprzedaż zewnętrzna | mln ton | 5,8 | 6,3 | 7,6 |

Źródło: Dane własne, CRU, Australian Government – Department of Industry, Science, Energy and Resources, ARP, Ministerstvo průmyslu a obchodu ČR

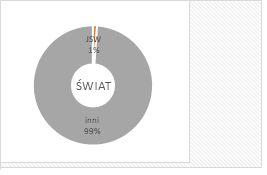

Wykres. Udział JSW w produkcji węgla koksowego w Polsce, UE i na świecie w 2021r. [mln t,%].

GRUPA JSW NA RYNKU KOKSU:

|

2019 |

2020 |

2021 |

||

|---|---|---|---|---|

|

Produkcja stali BOF |

||||

|

Świat |

mln ton |

1 334 | 1 363 | 1 388 |

|

Chiny |

mln ton |

881 | 946 | 920 |

|

Europa (UE + UK) |

mln ton |

93 | 80 | 91 |

|

Konsumpcja koksu ogółem |

||||

|

Świat |

mln ton |

701 | 688 | 705 |

|

Chiny |

mln ton |

466 | 471 | 460 |

|

Europa (UE + UK) |

mln ton |

39 | 34 | 38 |

|

Handel koksem |

||||

|

Świat |

mln ton |

25,9 | 23,9 | 31,5 |

|

Chiny - eksport |

mln ton |

6,4 | 3,5 | 6,3 |

|

Polska - eksport |

mln ton |

5,8 | 6,0 | 7,2 |

| Europa (UE + UK) - import | mln ton | 10,4 | 9,4 | 11,9 |

|

JSW KOKS – sprzedaż koksu |

||||

|

JSW KOKS |

mln ton |

3,0 |

3,6 |

3,6 |

Źródło: Dane własne, CRU, CMS.

Wykres. Udział JSW w produkcji koksu w Polsce, UE i na świecie w 2021r. [mln t,%].