Kluczowe dane finansowe i operacyjne

W 2021 roku Grupa Kapitałowa Jastrzębskiej Spółki Węglowej osiągnęła zysk netto w wysokości prawie 953 mln zł. Konsekwentna i skuteczna polityka handlowa, wsparta wzrostami cen węgla koksowego i koksu, oraz ustabilizowanie wydobycia i poprawa jego efektywności, pozwoliły Spółce osiągnąć bardzo dobre wyniki finansowe.

EBITDA Grupy Kapitałowej JSW w 2021 roku (bez zdarzeń jednorazowych) wyniosła 2,9 mld zł. Z kolei przychody ze sprzedaży wyniosły ponad 10,6 mld zł i były wyższe o 53,2 proc. niż uzyskane w 2020 roku. Warto podkreślić, że średnia cena sprzedaży koksu w 2021 roku wyniosła 1 266 zł za tonę, a więc była o 62,8 proc. wyższa od uzyskanej w 2020 roku. Korzystna była również średnia cena węgla koksowego, która w omawianym okresie sięgnęła 620 zł za tonę, tj. o 41,9 proc. więcej niż rok wcześniej.

W 2021 roku zakłady wchodzące w skład Grupy Kapitałowej JSW wyprodukowały 13,8 mln ton węgla ogółem oraz 3,7 mln ton koksu. Produkcja węgla koksowego i węgla do celów energetycznych wyniosły odpowiednio 80 proc. i 20 proc. Przychody Grupy ze sprzedaży węgla do odbiorców zewnętrznych były wyższe o 42,9 proc. niż w roku ubiegłym i wyniosły ponad 5 mld zł, natomiast przychody ze sprzedaży koksu i węglopochodnych do odbiorców zewnętrznych były wyższe o 69,1 proc. i również osiągnęły ponad 5 mld zł.

Tabela. Podstawowe wielkości ekonomiczno-finansowe

| WYSZCZEGÓLNIENIE | JEDN. | 2021 | 2020 | 2019 | 2018 | 2017 | DYNAMIKA 2020=100 |

|---|---|---|---|---|---|---|---|

| SKONSOLIDOWANE SPRAWOZDANIE Z SYTUACJI FINANSOWEJ | |||||||

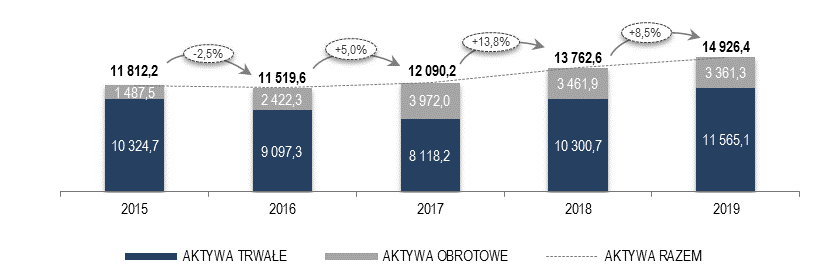

| Aktywa trwałe | mln zł | 12 070,2 | 11638,5 | 11 565,1 | 10 300,7 | 8 118,2 | 103,7 |

| Aktywa obrotowe | mln zł | 3 891,6 | 3 392,4 | 3 361,3 | 3 461,9 | 3 972,0 | 114,7 |

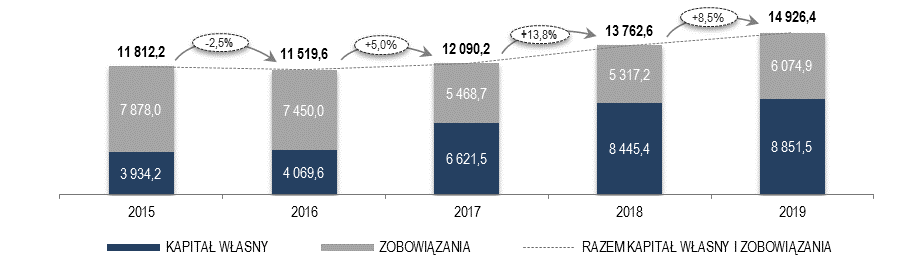

| Kapitał własny | mln zł | 8 297,8 | 7 317,1 | 8 851,5 | 8 445,4 | 6 621,5 | 113,4 |

| Zobowiązania | mln zł | 7 664,0 | 7 713,8 | 6 074,9 | 5 317,2 | 5 468,7 | 99,4 |

| SKONSOLIDOWANE SPRAWOZDANIE Z WYNIKU FINANSOWEGO I INNYCH CAŁKOWITYCH DOCHODÓW | |||||||

| Przychody ze sprzedaży | mln zł | 10 629,1 | 6 936,0 | 8 671,8 | 9 809,5 | 8 877,2 | 153,2 |

| Zysk (strata) brutto ze sprzedaży | mln zł | 2 595,2 | (401,3) | 1 603,6 | 2 871,1 | 3 238,9 | - |

| Zysk/(strata) operacyjny/a | mln zł | 1 262,4 | (1 780,6) | 905,6 | 2 254,1 | 3 116,5 | - |

| EBITDA | mln zł | 2 482,5 | (675,7) | 1 939,5 | 3 020,1 | 3 941,2 | - |

| Marża EBITDA | % | 23,4 | (9,7) | 22,4 | 30,8 | 44,4 | - |

| Zysk/(strata) przed opodatkowaniem | mln zł | 1 166,7 | (1 867,6) | 828,0 | 2 192,5 | 3 123,6 | - |

| Zysk/(strata) netto | mln zł | 952,6 | (1 537,4) | 649,6 | 1 760,8 | 2 543,3 | - |

| Całkowite dochody razem | mln zł | 980,8 | (1 534,3) | 636,7 | 1 718,4 | 2 552,0 | - |

| SKONSOLIDOWANE SPRAWOZDANIE Z PRZEPŁYWÓW PIENIĘŻNYCH | |||||||

| Przepływy pieniężne netto z działalności operacyjnej | mln zł | 1 661,2 | 354,7 | 1 140,3 | 2 818,4 | 2 870,7 | 468,3 |

| Przepływy pieniężne netto z działalności inwestycyjnej | mln zł | (1 620,2) | (549,3) | (2 260,5) | (1 581,7) | (2 170,3) | - |

| Przepływy pieniężne netto z działalności finansowej | mln zł | (338,1) | 1 441,2 | (180,3) | (755,8) | (699,8) | - |

| Zmiana netto stanu środków pieniężnych i ich ekwiwalentów | mln zł | (297,1) | 1 246,6 | (1 300,5) | 480,9 | 0,6 | - |

| WSKAŹNIKI FINANSOWE | |||||||

| Dywidenda na akcję | zł/akcję | - | - | 1,71 | - | - | - |

| Płynność bieżąca | 1,08 | 1,03 | 1,05 | 1,03 | 1,67 | 104,9 | |

| Płynność szybka | 0,90 | 0,76 | 0,70 | 0,84 | 1,46 | 118,4 | |

| Rentowność netto sprzedaży | % | 9,0 | (22,2) | 7,5 | 17,9 | 28,6 | - |

| Rentowność majątku ogółem (ROA) | % | 6,0 | (10,2) | 4,4 | 12,8 | 21,0 | - |

| Rentowność kapitałów własnych (ROE) | % | 11,5 | (21,0) | 7,3 | 20,8 | 38,4 | - |

| Wskaźnik ogólnego zadłużenia | 0,48 | 0,51 | 0,41 | 0,39 | 0,45 | 94,1 | |

| Wskaźnik zadłużenia kapitałów własnych | 0,92 | 1,05 | 0,69 | 0,63 | 0,83 | 87,6 | |

| Wskaźnik pokrycia aktywów trwałych kapitałami stałymi | 0,90 | 0,90 | 0,91 | 0,91 | 1,0 | 100,0 | |

| DANE PRODUKCYJNE | |||||||

| Produkcja węgla | mln ton | 13,8 | 14,4 | 14,8 | 15,0 | 14,8 | 95,8 |

| Produkcja węgla koksowego | mln ton | 11,0 | 11,1 | 10,2 | 10,3 | 10,7 | 99,1 |

| Produkcja węgla do celów energetycznych | mln ton | 2,8 | 3,3 | 4,6 | 4,7 | 4,1 | 84,8 |

| Produkcja koksu | mln ton | 3,7 | 3,3 | 3,2 | 3,6 | 3,5 | 112,1 |

| Gotówkowy koszt wydobycia węgla | zł/tonę | 447,12 | 407,37 | 426,00 | 396,46 | 312,54 | 109,8 |

| Gotówkowy koszt produkcji koksu | zł/tonę | 173,10 | 178,37 | 191,78 | 161,68 | 149,82 | 97,1 |

| POZOSTAŁE DANE | |||||||

| Kurs akcji na koniec okresu | zł/akcję | 34,87 | 25,95 | 21,38 | 67,26 | 96,27 | 134,4 |

| Zatrudnienie na koniec okresu | os. | 31 916 | 30 593 | 30 629 | 28 268 | 26 465 | 104,3 |

| Przeciętne zatrudnienie w roku | os. | 30 560 | 30 674 | 29 440 | 27 207 | 26 563 | 99,6 |

| Inwestycje rzeczowe | mln zł | 1 746,0 | 1 832,0 | 2 329,0 | 1 639,1 | 1 013,7 | 95,3 |

| Amortyzacja | mln zł | 1 220,1 | 1 104,9 | 1 033,9 | 766,0 | 824,7 | 110,4 |

Wpływ pandemii na sytuację finansową i wycenę aktywów i zobowiązań

Poniesione koszty

W 2021 roku Grupa poniosła koszty pracy związane z zachorowaniem pracowników na COVID–19, ich kwarantanną, realizacją działań profilaktycznych oraz obsługą i organizacją procesu, aby skutki pandemii były jak najmniej dotkliwe. Łączne koszty poniesione na walkę z pandemią w Grupie w 2021 roku wyniosły 28,2 mln PLN, z czego 26,6 mln PLN ujęto w pozostałych kosztach, 1,2 mln PLN w kosztach sprzedanych produktów, materiałów i towarów, a pozostała część obciążyła koszty sprzedaży i koszty administracyjne (w 2020 roku: 93,2 mln PLN).

Uzyskane Przychody

W ramach uzyskanych pożyczek preferencyjnych z Polskiego Funduszu Rozwoju („PFR”) w dniu 23 września 2021 roku JSW i JSW KOKS otrzymały z PFR oświadczenia o częściowym umorzeniu pożyczek preferencyjnych: JSW w wysokości 89,2 mln PLN, a JSW KOKS w wysokości 18,7 mln PLN (szczegóły w Nocie 6.1. Skonsolidowanego sprawozdania finansowego Grupy Kapitałowej Jastrzębskiej Spółki Węglowej S.A. za rok obrotowy zakończony 31 grudnia 2021 roku). Umorzenie pożyczek nastąpiło ze skutkiem od dnia 24 września 2021 roku. Łączna kwota umorzonych pożyczek w wysokości 107,9 mln PLN została ujęta w pozostałych przychodach.

W wyniku zmian harmonogramów spłaty rat kapitałowych oraz oprocentowania pożyczki płynnościowej i preferencyjnej z PFR, a także zmian oprocentowania rynkowego Jednostka dominująca z tytułu preferencyjnego oprocentowania tych pożyczek w 2021 roku uzyskała przychód w wysokości 38,7 mln PLN, stanowiący różnicę pomiędzy wartością godziwą pożyczek, a otrzymaną kwotą (w 2020 roku: 27,4 mln PLN) - kwota ujęta w pozostałych przychodach.

Utrata wartości aktywów trwałych

Na dzień 31 grudnia 2021 roku Grupa dokonała analizy przesłanek świadczących o utracie wartości bilansowej składników aktywów zgodnie z MSR 36 Utrata wartości aktywów w celu weryfikacji, czy mogła nastąpić dalsza utrata wartości aktywów. Przeprowadzone testy wskazały na konieczność utworzenia odpisu aktualizującego wartość aktywów trwałych w Segmencie Węgiel na łączną kwotę 348,4 mln PLN oraz w Segmencie Koks w wysokości 420,6 mln PLN, a także odwrócenia odpisu aktualizującego wartość aktywów trwałych w Segmencie Węgiel w wysokości 75,0 mln PLN i Segmencie Koks w wysokości 260,5 mln PLN. Ujęty na dzień 31 grudnia 2021 roku odpis aktualizujący z tytułu utraty wartości aktywów trwałych został zaprezentowany w pozostałych kosztach w łącznej wysokości 768,6 mln PLN (utworzenie odpisu) oraz w pozostałych przychodach w łącznej kwocie 335,5 mln PLN (odwrócenie odpisu) w skonsolidowanym sprawozdaniu z wyniku finansowego i innych całkowitych dochodów. Szczegółowe informacje opisane zostały w Nocie 7.5. Skonsolidowanego sprawozdania finansowego Grupy Kapitałowej Jastrzębskiej Spółki Węglowej S.A. za rok obrotowy zakończony 31 grudnia 2021 roku.

Wpływ pandemii wirusa SARS-CoV-2 na ocenę oczekiwanych strat kredytowych

Na wielkość ujętych w 2021 roku odpisów aktualizujących należności handlowe wpływ wywarła poprawa ratingów niektórych kontrahentów oraz uwzględnienie wpływu pandemii koronawirusa SARS-CoV-2 na jakość kredytową odbiorców. Grupa dokonała korekty prawdopodobieństwa niewypłacalności ustalonych na podstawie zewnętrznych ratingów poprzez uwzględnienie dodatkowej premii za ryzyko związane z obecną sytuacją gospodarczą oraz prognozami na przyszłość. Efekt uwzględnienia wpływu pandemii koronawirusa SARS-CoV-2 na wysokość dokonanego na dzień 31 grudnia 2021 roku odpisu dla należności węglowo-koksowych wyniósł 3,4 mln PLN (na dzień 31 grudnia 2020 roku: 1,1 mln PLN).

Sytuacja płynnościowa

Grupa kontynuuje podjęte działania minimalizujące wpływ pandemii na jej płynność poprzez wykorzystanie dostępnych na rynku rozwiązań wspierających zarządzanie kapitałem pracującym (szerzej w Nocie 9.5. Skonsolidowanego sprawozdania finansowego Grupy Kapitałowej Jastrzębskiej Spółki Węglowej S.A. za rok obrotowy zakończony 31 grudnia 2021 roku).

Sytuacja majątkowa

Czynniki zmian aktywów trwałych (wzrost o 431,7 mln PLN)

Największą pozycję aktywów trwałych według stanu na 31 grudnia 2021 roku stanowią rzeczowe aktywa trwałe (77,7%). Ich wartość w 2021 roku wzrosła o 387,8 mln PLN tj. o 4,3%. W 2021 roku Grupa poniosła nakłady na rzeczowe aktywa trwałe w wysokości 1 588,6 mln PLN, przy amortyzacji 1 023,0 mln PLN. W 2021 roku, w wyniku przeprowadzonych testów na utratę wartości aktywów, JSW oraz JSW KOKS ujęły w aktywach trwałych odpis aktualizujący z tytułu utraty wartości w łącznej wartości 433,1 mln PLN (utworzenie odpisu w wysokości 768,6 mln PLN oraz odwrócenie odpisu w wysokości 335,5 mln PLN), z czego kwota 410,8 mln PLN dotyczyła rzeczowych aktywów trwałych.

Ponadto na dzień 31 grudnia 2021 roku w aktywach trwałych odnotowano wzrost w pozycji Inwestycje w portfel aktywów FIZ o 155,5 mln PLN, tj. o 25,4%, wynikający m.in. z rozliczenia na koniec 2020 roku transakcji Sell Buy Back (SBB), która jest prezentowana przez Fundusz jako aktywo i zobowiązanie oraz zawarcia nowych transakcji SBB na koniec 2021 roku (jednocześnie wartość netto aktywów Funduszu na 31 grudnia 2021 roku wynosi 507,7 mln PLN, co oznacza wzrost w porównaniu do stanu na 31 grudnia 2020 roku o 17,0 mln PLN).

Jednocześnie w aktywach trwałych zanotowano spadek w pozycji prawo do użytkowania składnika aktywów o 107,0 mln PLN, tj. o 17,9% w porównaniu do 2020 roku, w tym w Jednostce dominującej o 136,8 mln PLN, tj. o 23,0% (głównie w wyniku wzrostu krańcowych stóp procentowych w II półroczu 2021 roku oraz zawarcia mniejszej ilości umów z tytułu prawa do użytkowania składnika aktywów).

Czynniki zmian aktywów obrotowych (wzrost o 499,2 mln PLN)

Wzrost sumy aktywów obrotowych spowodowany był przede wszystkim wzrostem w pozycji należności handlowe oraz pozostałe należności o 924,4 mln PLN, tj. o 102,9%, głównie w wyniku wzrostu należności handlowych o 936,6 mln PLN, tj. o 142,1%, co jest przede wszystkim efektem osiągniętych przez Grupę wyższych przychodów ze sprzedaży w grudniu 2021 roku. Ponadto na dzień 31 grudnia 2021 roku odnotowano wyższy stan aktywów z tytułu nadpłaconego podatku dochodowego o 65,8 mln PLN, co wynika z wyższej o 60,6 mln PLN wartości aktywów z tytułu nadpłaconego podatku w JSW KOKS w porównaniu do 2020 roku.

Ponadto w związku z przekazaniem z dniem 1 stycznia 2022 roku do Spółki Restrukturyzacji Kopalń S.A. oznaczonej części Zakładu Górniczego OG „Jastrzębie III” stanowiącego część KWK Jastrzębie-Bzie, Grupa na dzień 31 grudnia 2021 roku wykazała zgodnie z MSSF 5 aktywa trwałe (grupa do zbycia) przeznaczone do sprzedaży w wysokości 27,0 mln PLN.

Jednocześnie w 2021 roku nastąpił spadek w aktywach obrotowych w pozycji środki pieniężne i ich ekwiwalenty o 297,5 mln PLN, tj. o 18,6%, co związane jest z finasowaniem bieżącej działalności Grupy oraz programu inwestycyjnego ze środków własnych. Obniżeniu uległ również poziom zapasów o 227,8 mln PLN, tj. o 25,9%, (spadek stanu zapasu węgla wyprodukowanego w Grupie o 1 279,9 tys. ton.

Źródła pokrycia majątku

Czynniki zmian kapitału własnego (wzrost o 980,7 mln PLN)

Wzrost kapitału własnego ogółem o 13,4% związany jest przede wszystkim ze wzrostem zysków zatrzymanych o 950,1 mln PLN, tj. o 20,0% w stosunku do stanu na 31 grudnia 2020 roku, czego bezpośrednim powodem jest ujęty zysk netto przypadający na akcjonariuszy Jednostki dominującej w wysokości 903,7 mln PLN.

Czynniki zmian zobowiązań (spadek o 49,8 mln PLN)

W analizowanym okresie odnotowano spadek zobowiązań długoterminowych o 318,7 mln PLN, tj. o 7,7% w relacji do stanu na 31 grudnia 2020 roku głównie w wyniku niższego poziomu kredytów i pożyczek o 329,1 mln PLN, tj. o 19,5% wynikającego z dokonanego przeklasyfikowania ich części do zobowiązań krótkoterminowych, jak również w wyniku częściowego umorzenia pożyczek preferencyjnych z PFR (w części długoterminowej łącznie w wysokości 80,7 mln PLN) oraz ze spłaty kredytów i pożyczek. Ponadto obniżył się stan zobowiązań z tytułu świadczeń pracowniczych o 143,3 mln PLN, tj. o 16,2% oraz zobowiązań z tytułu leasingu o 105,4 mln PLN, tj. o 25,9%.

Jednocześnie w 2021 roku nastąpił wzrost zobowiązań długoterminowych z tytułu rezerw o 261,5 mln PLN, tj. o 25,9% (w tym głównie wzrost rezerwy na likwidację zakładów górniczych o 273,1 mln PLN).

Stan zobowiązań krótkoterminowych wzrósł o 268,9 mln PLN, tj. o 7,5% w stosunku do stanu na 31 grudnia 2020 roku, głównie w wyniku wzrostu zobowiązań z tytułu FIZ o 138,5 mln PLN, tj. o 114,2%, w tym głównie zobowiązań z tytułu transakcji przy zobowiązaniu się Funduszu do odkupu (transakcje Sell Buy Back) - wzrost o 145,8 mln PLN. Ponadto odnotowano wzrost stanu kredytów i pożyczek o 137,5 mln PLN, tj. o 42,8% co było spowodowane głównie dokonanym przeklasyfikowaniem części długoterminowych kredytów i pożyczek, pomimo dokonanego umorzenia pożyczek preferencyjnych z PFR (w części krótkoterminowej łącznie w wysokości 27,2 mln PLN).

W związku z przekazaniem z dniem 1 stycznia 2022 roku do Spółki Restrukturyzacji Kopalń oznaczonej części Zakładu Górniczego OG „Jastrzębie III” stanowiącego część KWK Jastrzębie-Bzie, Grupa na dzień 31 grudnia 2021 roku wykazała zobowiązania związane z aktywami przeznaczonymi do sprzedaży w kwocie 65,8 mln PLN obejmujące zobowiązania z tytułu świadczeń pracowniczych: 25,3 mln PLN oraz rezerwy: 40,5 mln PLN. Wzrosły również zobowiązania z tytułu pochodnych instrumentów finansowych o 48,2 mln PLN, w związku z wdrożeniem przez Jednostkę dominującą transakcji zabezpieczających ryzyko zmiany ceny węgla koksowego.

Przychody ze sprzedaży w 2021 roku wyniosły 10 629,1 mln PLN i były wyższe od osiągniętych w 2020 roku o 3 693,1 mln PLN, tj. o 53,2%, głównie z powodu wyższych o 1 740,4 mln PLN, tj. o 61,4% przychodów ze sprzedaży koksu (bez uwzględnienia korekty przychodów ze sprzedaży z tytułu realizacji transakcji zabezpieczających), wyższych o 1 525,2 mln PLN, tj. o 42,9% przychodów ze sprzedaży węgla, wyższych o 277,3 mln PLN, tj. o 129,5% przychodów ze sprzedaży węglopochodnych oraz wyższych o 99,9 mln PLN, tj. o 25,8% przychodów z pozostałej działalności. Wyższe przychody wynikają przede wszystkim z osiągniętej wyższej średniej ceny sprzedaży koksu o 488,72 PLN/t, tj. o 62,8% oraz wyższego o 0,9 mln ton wolumen sprzedaży węgla oraz wyższej o 182,92 PLN/t, tj. o 41,9% średnia cena sprzedaży węgla koksowego. Natomiast wyższe przychody ze sprzedaży węglopochodnych wynikają głównie z osiągniętej wyższej średniej ceny benzolu o 138,4% oraz smoły o 72,7%.

Koszt sprzedanych produktów, materiałów i towarów poniesiony w 2021 roku wzrósł w porównaniu do 2020 roku o 696,6 mln PLN, tj. o 9,5%, w związku ze wzrostem kosztów rodzajowych o 586,6 mln PLN, tj. o 6,4% na co głównie wpływ miał wzrost zużycia materiałów i energii o 339,4 mln PLN oraz świadczeń na rzecz pracowników o 201,4 mln PLN.

W 2021 roku Grupa osiągnęła zysk brutto ze sprzedaży w wysokości 2 595,2 mln PLN wobec straty osiągniętej w 2020 roku w wysokości 401,3 mln PLN.

Koszty sprzedaży, które obejmują przede wszystkim koszty spedycji głównych produktów Grupy w 2021 roku wyniosły 277,6 mln PLN i były niższe o 10,9 mln PLN, tj. o 3,8%, od poniesionych w 2020 roku.

Koszty administracyjne obejmujące między innymi koszty związane z realizacją funkcji zarządczych i administracyjnych w analizowanym okresie wyniosły 684,8 mln PLN i były niższe w porównaniu do poprzedniego roku o 12,9 mln PLN, tj. o 1,8%.

Pozostałe przychody w 2021 roku wyniosły 590,3 mln PLN i były wyższe o 276,2 mln PLN, tj. o 87,9% w stosunku do 2020 roku, głównie w związku z odwróceniem, w wyniku przeprowadzonych testów na utratę wartości, odpisu aktualizującego wartość aktywów trwałych, w wysokości 335,5 mln PLN (z czego 75,0 mln PLN dotyczy odwrócenia odpisu dla majątku KWK Knurów-Szczygłowice, a 260,5 mln PLN odwrócenia odpisu dla majątku Koksowni Przyjaźń). Ponadto w pozostałych przychodach w 2021 roku ujęto efekt częściowego umorzenia pożyczek preferencyjnych z PFR w wysokości 107,9 mln PLN (dla JSW: 89,2 mln PLN, dla JSW KOKS: 18,7 mln PLN). W pozostałych przychodach w 2020 roku ujęto otrzymane dofinansowanie do wynagrodzeń pracowników ze środków Funduszu Gwarantowanych Świadczeń Pracowniczych w związku ze spadkiem obrotów w następstwie COVID-19 w wysokości 182,5 mln PLN.

Pozostałe koszty wyniosły w 2021 roku 882,0 mln PLN i były wyższe o 174,3 mln PLN, tj. o 24,6% w stosunku do 2020 roku. Na wyższy poziom pozostałych kosztów w 2021 roku wpływ miało ujęcie, w wyniku przeprowadzonych testów na utratę wartości, odpisu aktualizującego wartość aktywów trwałych w wysokości 768,6 mln PLN (w tym: odpis aktualizujący wartość majątku zakładów JSW w wysokości 348,4 mln PLN i odpis aktualizujący wartość majątku JSW KOKS w wysokości 420,6 mln PLN). W okresie porównawczym Grupa ujęła odpis aktualizujący wartość aktywów trwałych majątku KWK Jastrzębie-Bzie w wysokości 516,6 mln PLN oraz koszty poniesione w związku z wystąpieniem pandemii COVID - 19 w wysokości 90,3 mln PLN (w 2021 roku: 26,6 mln PLN).

Pozostałe zyski/(straty) netto w 2021 roku wyniosły (78,7) mln PLN wobec 0,5 mln PLN w 2020 roku, co oznacza spadek o 78,2 mln PLN. Na zmianę główny wpływ miała poniesiona w 2021 roku większa o 52,4 mln PLN strata na pochodnych instrumentach finansowych w porównaniu do 2020 roku, wynikająca głównie z wyceny transakcji swapów towarowych zabezpieczających ryzyko ceny węgla koksowego (w 2021 roku JSW wdrożyła transakcje zabezpieczające ryzyko ceny węgla koksowego w wysokości 189 tys. ton, co stanowiło ok. 4% ekspozycji). Według stanu na 31 grudnia 2021 roku otwarta pozycja w swapach towarowych wynosiła 179 tys. ton. Rosnące w 2021 roku ceny węgla koksowego korzystne dla JSW, wpłynęły negatywnie na zawarte wcześniej transakcje pochodne generując ujemny wynik z rozliczenia w wysokości (8,1) mln PLN oraz ujemną wycenę do wartości godziwej transakcji czynnych na dzień 31 grudnia 2021 roku w wysokości (39,7) mln PLN. W przypadku niezabezpieczonej części ekspozycji Jednostka dominująca korzystała ze wzrostu cen węgla koksowego. Ponadto odnotowano wyższą o 20,3 mln PLN stratę z tytułu zbycia rzeczowych aktywów trwałych. W 2021 roku odnotowano również niższy o 7,8 mln PLN zysk z tytułu różnic kursowych. Jednocześnie w omawianym okresie odnotowano zysk z tytułu wyceny do wartości godziwej oraz realizacji portfela aktywów FIZ w wysokości 5,8 mln PLN (2020 rok: 9,8 mln PLN). W efekcie opisanych zdarzeń Grupa osiągnęła zysk operacyjny w wysokości 1 262,4 mln PLN wobec 1 780,6 mln PLN straty osiągniętej w 2020 roku.

Przychody finansowe w 2021 roku wyniosły 8,2 mln PLN i były o 0,1 mln PLN wyższe od przychodów finansowych uzyskanych w 2020 roku. Koszty finansowe ukształtowały się na poziomie 104,0 mln PLN i były wyższe o 8,8 mln PLN, tj. o 9,2% w stosunku do 2020 roku, co wynika przede wszystkim ze wzrostu kosztów odsetek i prowizji od kredytów i pożyczek o 25,0 mln PLN, przy jednoczesnym spadku odsetek związanych z rozliczeniem dyskonta z tytułu długoterminowych rezerw o 9,4 mln PLN oraz spadkiem odsetek od leasingu o 5,1 mln PLN.

W efekcie powyżej opisanych czynników zysk przed opodatkowaniem za rok 2021 wyniósł 1 166,7 mln PLN. Po uwzględnieniu podatku dochodowego w wysokości (214,1) mln PLN zysk netto za 2021 rok wyniósł 952,6 mln PLN i był wyższy o 2 490,0 mln PLN od wyniku netto osiągniętego w 2020 roku. W związku z ujęciem w 2021 roku w innych całkowitych dochodach wyceny instrumentów zabezpieczających (zmiana wartości) w kwocie (23,3) mln PLN wraz z podatkiem dochodowym w wysokości 4,4 mln PLN oraz zysków aktuarialnych w wysokości 58,1 mln PLN z podatkiem dochodowym w kwocie (11,0) mln PLN, całkowite dochody razem ukształtowały się na poziomie 980,8 mln PLN. Podstawowy i rozwodniony zysk na akcję przypadający na akcjonariuszy Jednostki dominującej wyniósł 7,70 PLN (w 2020 roku strata na jedną akcję: 13,17 PLN).

Środki pieniężne z działalności operacyjnej

Na wygenerowane przez Grupę w 2021 roku dodatnie przepływy pieniężne netto z działalności operacyjnej w wysokości 1 661,2 mln PLN, wpływ miał przede wszystkim osiągnięty zysk przed opodatkowaniem w wysokości 1 166,7 mln PLN, amortyzacja w wysokości 1 220,1 mln PLN oraz zmiana stanu zapasów w wysokości 227,6 mln PLN, pomimo ujęcia zmiany stanu należności handlowych oraz pozostałych należności w wysokości (904,0) mln PLN, zapłaconego podatku dochodowego w wysokości (281,5) mln PLN oraz częściowego umorzenia pożyczek preferencyjnych z PFR w wysokości (107,9) mln PLN. Pozostałe czynniki wpływające na wysokość wpływów pieniężnych z działalności operacyjnej przedstawione zostały w Nocie 8.1. Skonsolidowanego sprawozdania finansowego Grupy Kapitałowej Jastrzębskiej Spółki Węglowej S.A. za rok obrotowy zakończony 31 grudnia 2021 roku.

Środki pieniężne z działalności inwestycyjnej

Wartość środków pieniężnych wykorzystanych w działalności inwestycyjnej w 2021 roku wyniosła 1 620,2 mln PLN i w porównaniu do 2020 roku była wyższa o 1 070,9 mln PLN. Różnica wynika z ujęcia w okresie porównawczym umorzenia certyfikatów inwestycyjnych w wysokości 1 398,8 mln PLN, a także ujęcia środków pieniężnych w związku z rozwiązaniem lokaty bankowej przez JZR w wysokości 90,0 mln PLN. Główną pozycję wydatków inwestycyjnych stanowi nabycie rzeczowych aktywów trwałych w wysokości 1 596,2 mln PLN, które było niższe w porównaniu do 2020 roku o 459,3 mln PLN.

Środki pieniężne z działalności finansowej

Przepływy pieniężne netto z działalności finansowej w 2021 roku wyniosły (338,1) mln PLN wobec 1 441,2 mln PLN przepływów pieniężnych w 2020 roku, co wynikało z ujęcia w poprzednim roku wpływu z tytułu otrzymanych kredytów i pożyczek oraz dotacji (głównie w związku z otrzymanymi pożyczkami z PFR) w kwocie 1 735,7 mln PLN (w 2021 roku: 119,6 mln PLN).

W efekcie wyżej opisanych zdarzeń, stan środków pieniężnych i ich ekwiwalentów na 31 grudnia 2021 roku wyniósł 1 299,8 mln PLN. Zmiana netto stanu środków pieniężnych i ich ekwiwalentów wyniosła (297,1) mln PLN.

Wybrane mierniki finansowe JSW

Zadłużenie oraz struktura finansowania JSW

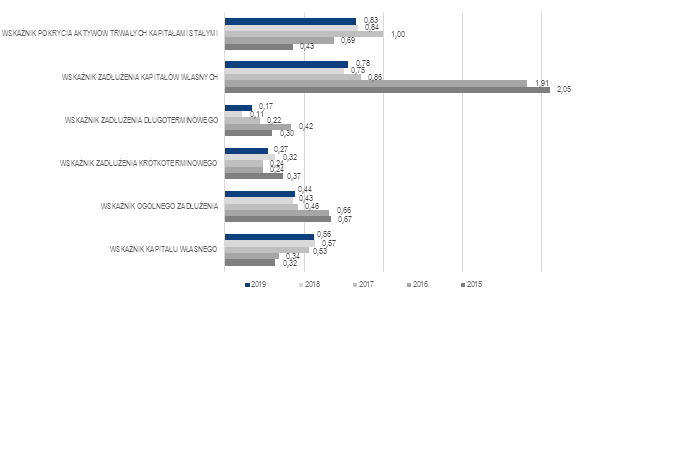

Na dzień kończący okres sprawozdawczy udział zobowiązań w finansowaniu działalności Grupy mierzony wskaźnikiem ogólnego zadłużenia obniżył się i wyniósł 0,48 wobec 0,51 według stanu na koniec 2020 roku. Na dzień 31 grudnia 2021 roku Grupa posiadała zadłużenie z tytułu kredytów i pożyczek w kwocie 1 816,2 mln PLN. Wskaźnik zadłużenia długoterminowego obniżył się do poziomu 0,24 wobec 0,28 według stanu na 31 grudnia 2020 roku, głównie w wyniku spadku wysokości zobowiązań długoterminowych o 318,7 mln PLN mln PLN, tj. 7,7%, w tym głównie kredytów i pożyczek o 329,1 mln PLN oraz zobowiązań z tytułu świadczeń pracowniczych o 143,3 mln PLN, pomimo wzrostu zobowiązań długoterminowych z tytułu rezerw o 261,5 mln PLN. Wskaźnik kapitału własnego natomiast wzrósł do poziomu 0,51 wobec 0,48 za sprawą wyższego o 980,7 mln PLN kapitału własnego, co jest efektem wzrostu zysków zatrzymanych o 950,1 mln PLN.

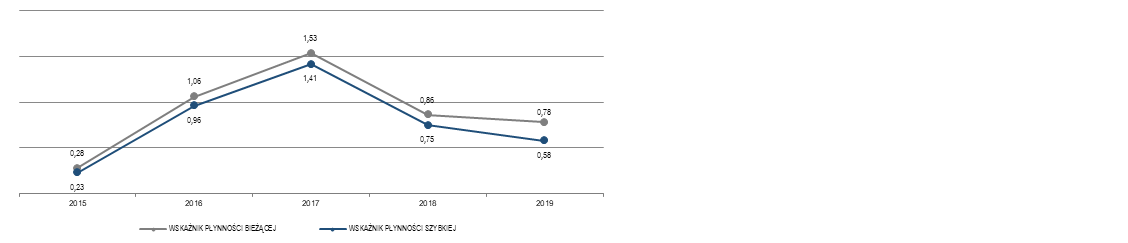

Płynność

W 2021 roku wskaźnik płynności bieżącej wyniósł 1,08 i był wyższy w stosunku do 2020 roku o 4,9%, wskaźnik płynności szybkiej wyniósł 0,90 (wzrost o 18,4% z 0,76 na koniec 2020 roku). Powyższe jest efektem wzrostu stanu aktywów obrotowych o 499,2 mln PLN, tj. o 14,7%, w tym głównie należności handlowych oraz pozostałych należności o 924,4 mln PLN (z uwagi na wysoki poziom przychodów ze sprzedaży w grudniu 2021 roku), przy jednoczesnym obniżeniu się stanu środków pieniężnych i ich ekwiwalentów o 297,5 mln PLN (głównie w wyniku finansowania bieżącej działalności oraz programu inwestycyjnego ze środków własnych) oraz obniżeniu się stanu zapasów o 227,8 mln PLN. Istotny wpływ na wskaźnik płynności ma niższa dynamika wzrostu zobowiązań krótkoterminowych z wyłączeniem rezerw w stosunku do wzrostu dynamiki aktywów obrotowych.

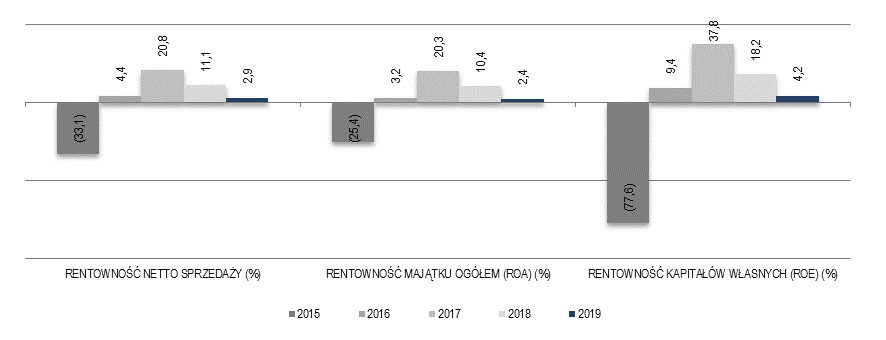

Rentowność

Analiza grupy wskaźników z zakresu rentowności wskazuje na poprawę rentowności w stosunku do roku poprzedniego, co jest efektem uzyskanych wyższych przychodów ze sprzedaży o 3 693,1 mln PLN, spowodowanych głównie uzyskanymi wyższymi średnimi cenami sprzedaży podstawowych produktów Grupy, tj. węgla ogółem o 117,81 mln PLN, tj. o 31,5% oraz koksu o 488,72 mln PLN, tj. o 62,8%.

Wskaźniki rentowności aktywów ogółem (ROA) oraz rentowności kapitału własnego (ROE) podwyższyły się w stosunku do 2020 roku i wyniosły odpowiednio 6,0 i 11,5, co jest wynikiem osiągniętego zysku netto w 2021 roku w wysokości 952,6 mln PLN.

Gotówkowy koszt wydobycia węgla („Mining cash cost”)

Gotówkowy koszt wydobycia węgla („Mining cash cost”, „MCC”) jest wskaźnikiem wykorzystywanym przez Grupę w celach zarządczych. Metodologia obliczania i prezentacji gotówkowego kosztu wydobycia węgla odzwierciedla koszty z punktu widzenia ich gotówkowości, bez względu na okres ich poniesienia. Jednostka dominująca wylicza gotówkowy koszt wydobycia węgla odejmując od wszystkich kosztów poniesionych w okresie, koszty niezwiązane bezpośrednio z produkcją węgla oraz koszty niemające trwale wpływu na przepływy finansowe.

Mining cash cost za 2021 rok ukształtował się na poziomie 6 149,8 mln PLN, tj. o 289,7 mln PLN (4,9%) wyższym niż w 2020 roku. Na wzrost wartości gotówkowego kosztu wydobycia wpłynęły głównie:

- wyższe koszty z tytułu zużycia materiałów i energii o 188,5 mln PLN (17,5%), z tego zużycie energii wzrosło o 123,5 mln PLN, a zużycie materiałów wzrosło o 65,0 mln PLN. Wzrost kosztów zużycia energii wynikał ze wzrostu ceny jednostkowej energii elektrycznej, na który wpływ miała cena uprawnień do emisji CO2, wprowadzenie od 1 stycznia 2021 roku opłaty mocowej dla energii pobranej z sieci zewnętrznej, wyższa ilość energii chłodniczej zużytej w celu prowadzenia profilaktyki związanej z zagrożeniami klimatycznymi oraz wyższa cena jednostkowa ciepła i chłodu, będąca wynikiem wzrostu ceny energii elektrycznej na rynku konkurencyjnym. Natomiast wzrost kosztów zużycia materiałów wynikał głównie z wyższego zużycia materiałów wykorzystywanych w procesie profilaktyki w zakresie zagrożenia zawałami, transportu kolejkami podwieszanymi i spągowymi, transportu urobku taśmociągami oraz profilaktyki przeciwpożarowej,

- wyższe koszty świadczeń na rzecz pracowników o 177,0 mln PLN (5,8%), wynikające przede wszystkim z dokonanej z dniem 1 lipca 2021 roku podwyżki płac zasadniczych o 3,4% oraz wdrożenia z dniem 1 września 2021 roku nowych tabel stawek płac zasadniczych wyższych od dotychczasowych o 1,6% w wyniku zawartego w dniu 13 września 2021 roku Porozumienia pomiędzy Zarządem JSW a Reprezentatywnymi Organizacjami Związkowymi, jak również wypłaty dodatkowej nagrody pieniężnej. Ponadto odnotowano wzrost kosztów wynagrodzeń za soboty, niedziele i święta. W 2020 roku wyłączono z gotówkowego kosztu wydobycia węgla koszty pracy związane z COVID-19 (między innymi koszty pracy związane z chorobą pracowników na COVID-19, ich kwarantanną oraz realizacją działań profilaktycznych polegających na konieczności wprowadzenia tzw. „postojowego”) w wysokości 77,1 mln PLN, a w 2021 roku wyłączone z tego tytułu koszty wyniosły 24,3 mln PLN.

- wyższe pozostałe koszty rodzajowe o 7,6 mln PLN (15,5%), głównie z tytułu wzrostu kosztów ubezpieczeń majątkowych, w związku z zaktualizowaniem wartości mienia dołowego podlegającego ubezpieczeniu,

- wyższe koszty z tytułu podatków i opłat o 5,6 mln PLN (4,0 %), w tym głównie podatku od nieruchomości, z uwagi na wzrost stanu środków trwałych podlegających opodatkowaniu podatkiem od nieruchomości oraz wzrost stawek podatku od nieruchomości dla gmin,

W ujęciu jednostkowym gotówkowy koszt wydobycia węgla za 2021 rok wyniósł 447,12 PLN/tonę tj. o 39,75 PLN/tonę (9,8%) więcej niż w 2020 roku, na co wpłynęły wyższe o 4,9% nakłady na produkcję węgla pomimo niższej o 0,6 mln ton produkcji węgla netto.

Gotówkowy koszt produkcji koksu („Cash conversion cost”)

Gotówkowy koszt produkcji koksu („Cash conversion cost”, „CCC”) jest miernikiem wykorzystywanym przez koksownie Grupy, liczonym jako suma kosztów rodzajowych poniesionych przez koksownie pomniejszona o koszt wsadu węglowego (w tym również koszt transportu wsadu) i koszt zakupu energii elektrycznej przeznaczonej do odsprzedaży oraz koszty sprzedaży pomniejszone o amortyzację przypadającą na koszty sprzedaży. Jednostkowy Cash conversion cost jest wynikiem podziału tego miernika przez wolumen produkcji koksu przeznaczonego do sprzedaży. Od 1 stycznia 2020 roku zmianie uległa definicja Gotówkowego kosztu produkcji koksu poprzez rozszerzenie listy wyłączeń o koszt zakupu energii elektrycznej przeznaczonej do odsprzedaży.

W 2021 roku gotówkowy koszt konwersji koksu wyniósł 633,3 mln PLN i w porównaniu do 2020 roku był wyższy o 39,9 mln PLN, tj. o 6,7%. Zmiana wynika przede wszystkim:

- ze wzrostu kosztów usług obcych bez kosztów transportu wsadu węglowego o 16,7 mln PLN, tj. o 9,3% na co wpłynął głównie wzrost kosztów usług remontowych o 13,6 mln PLN oraz kosztów pozostałych usług o 5,2 mln PLN (między innymi laboratoryjnych) przy jednoczesnym spadku kosztów transportu o 2,2 mln PLN (niższe koszty składowania i rozładunku koksu),

- ze wzrostu kosztów zużycia materiałów bez wsadu węglowego o 15,6 mln PLN tj. o 31,0%, co wynika ze wzrostu zużycia materiałów do remontów o 10,7 mln PLN, materiałów bezpośrednich o 2,9 mln PLN, a także wzrostu zużycia azotu o 0,7 mln PLN oraz pozostałych materiałów,

- ze wzrostu kosztów zużycia energii o 8,0 mln PLN, tj. o 21,3%, co wynika przede wszystkim z wyższych kosztów zużycia pary wodnej o 5,0 mln PLN oraz wyższych kosztów zużycia energii elektrycznej o 3,1 mln PLN,

- ze spadku świadczeń na rzecz pracowników o 5,5 mln PLN, tj. o 2,3%, w wyniku niższego o 22,2 mln PLN poziomu zobowiązań z tytułu świadczeń pracowniczych przy jednoczesnym wzroście kosztów spowodowanym m. in. wypłatą nagrody jednorazowej w JSW KOKS w czerwcu 2021 roku obciążającej fundusz płac kwotą 2,8 mln PLN oraz w listopadzie 2021 roku kwotą 5,6 mln PLN oraz przeprowadzeniem regulacji płacowych, które wpłynęły na wzrost kosztów ubezpieczeń społecznych i innych świadczeń o 3,0 mln PLN,

- ze spadku kosztów sprzedaży pomniejszonych o amortyzację przypadającą na koszty sprzedaży o 3,5 mln PLN, tj. o 12,9%, głównie ze względu na niższe o 2,8 mln PLN koszty usług transportowych oraz niższe o 0,3 mln PLN koszty osobowe.

W wyniku przedstawionych zdarzeń w ujęciu Jednostkowym Cash Conversion Cost za 2021 roku osiągnął poziom 173,10 PLN/t i był niższy o 5,27 PLN/t, tj. o 3,0% w stosunku do roku 2020.

Zatrudnienie

Według stanu zatrudnienia na dzień 31 grudnia 2021 roku w Grupie Kapitałowej zatrudnionych było 31 916 pracowników, natomiast na dzień 31 grudnia 2020 roku stan ten wynosił 30 593 osób. Na koniec 2021 roku JSW zatrudniała 23 119 pracowników, a w 2020 roku były to 21 973 osoby. Przeciętne zatrudnienie w Grupie za 2021 rok wyniosło 30 560 osób i było niższe o 114 osób w stosunku do 2020 roku. Przeciętne zatrudnienie w Jednostce dominującej w 2021 roku wyniosło 22 103 osób i było niższe w porównaniu do roku ubiegłego o 199 osób.

W 2021 roku Zarząd JSW podjął decyzję w sprawie nieodpłatnego zbycia części przedsiębiorstwa JSW w postaci zakładu górniczego OG „Jastrzębie III” KWK Jastrzębie–Bzie na rzecz Spółki Restrukturyzacji Kopalń S.A. W wyniku podpisanej umowy, w oparciu o tryb przewidziany w art. 8a Ustawy z dnia 7 września 2007 roku o funkcjonowaniu górnictwa węgla kamiennego, z późniejszymi zmianami, Jednostka dominująca z dniem 1 stycznia 2022 roku przekazała do SRK 2 148 pracowników (w tym 1 234 pracowników PGG), którzy na dzień przekazania byli pracownikami KWK Jastrzębie–Bzie.